Кодекс инвестора

Обществом установлены так называемые «Правила инвестора». Но, как мне кажется, нет никаких правил инвесторов. Каждый вид инвестиций имеет свои критерии успешности и законы бизнеса. Если вы будете инвестировать в недвижимость, вы не будете руководствоваться правилами инвестиций в искусство.

Конечно, есть общие правила, но по-моему, эти правила уже стали аксиомой, сутью и неотъемлемой частью инвестиций. Я бы назвал эти правила «Этикет инвестора» или «Воспитанный инвестор».

Воспитанный инвестор

В мире есть законы физики — как бы ни хотели, но яблоко с дерева упадет вниз. Примерно такие же законы есть и в инвестициях. Воспитанный инвестор всегда будет инвестировать деньги, следуя этим законам.

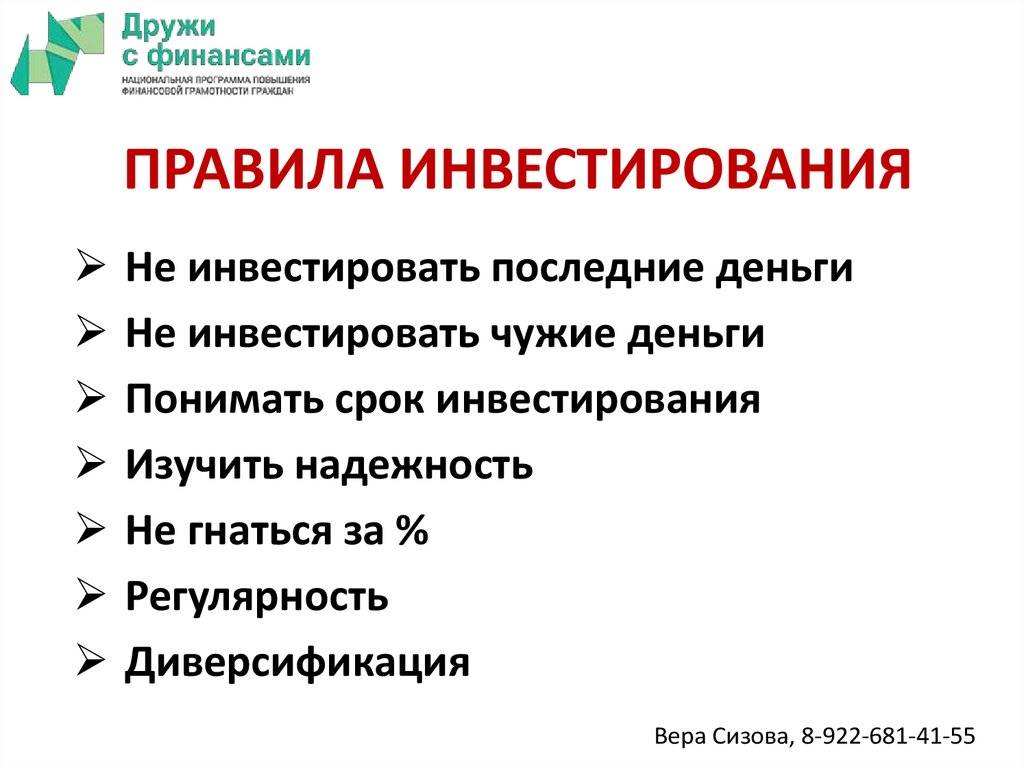

Диверсификация

Диверсификация – это распределение вашего инвестиционного капитала в разные виды инвестиций. Не кладите все яйца в одну корзину. Если вы ищете, как начать инвестировать деньги, вы должны искать не одно место, куда можно вложить деньги, а сразу несколько. Именно так у вас сформируется инвестиционный портфель – еще один аксессуар воспитанного инвестора.

Управление капиталом

Вы должны понимать, что каждая инвестиция – это риск, ведь —

Именно поэтому воспитанный инвестор никогда не инвестирует куда либо все свои последние деньги, тем более если это единственный проект.

Вы должны инвестировать только свободные деньги, не снижая свой уровень жизни, не заставляя голодать вашу семью. Даже если вы скажете «ведь это всего лишь на месяц…», вы не можете быть уверенным на 100%, что получите прибыль.

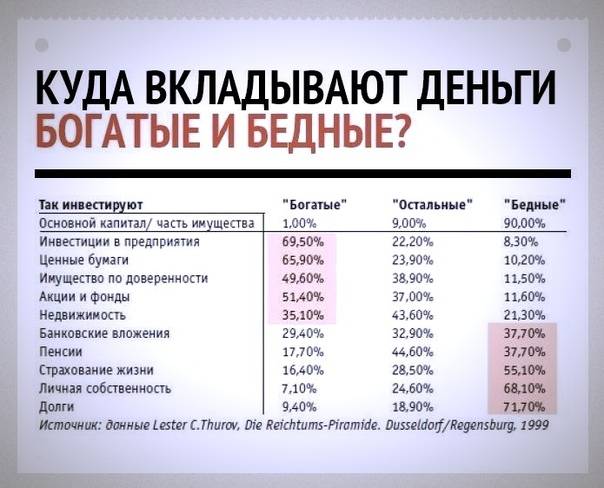

Сейчас вы наверное вспоминаете слова, что инвестиции только для богатых… Немного ниже я расскажу вам, как создать большой инвестиционный портфель практически с нуля и докажу вам, что стать инвестором может каждый человек, кто этого захочет.

10 советов новичкам, как правильно инвестировать деньги

Чтобы не потерять свои сбережения, независимо от направления инвестиционной деятельности, прислушайтесь к советам опытных инвесторов. Они рекомендуют тщательно анализировать каждый из представленных способов вложения средств.

Необходимо, в первую очередь, обращать внимание на такие показатели, как риски, уровень доходности, срок окупаемости вкладов, величину имеющейся суммы денег. Если вас заинтересовало несколько вариантов, куда вы хотели бы инвестировать деньги, проведите сравнительный анализ каждого

Можно составить список с преимуществами и недостатками, чтобы определиться

Если вас заинтересовало несколько вариантов, куда вы хотели бы инвестировать деньги, проведите сравнительный анализ каждого. Можно составить список с преимуществами и недостатками, чтобы определиться.

Рекомендации, как правильно инвестировать деньги:

- Старайтесь диверсифицировать риски, т.е. вкладывать средства в различные компании. Если одна из них обанкротится, вы не потеряете всей суммы денег.

- Желательно выводить средства скорее. Их, конечно, можно, а в некоторых случаях даже нужно опять пустить в оборот. Однако если выводить их из «схемы», можно избежать утраты денег.

- Не стоит инвестировать свои последние сбережения. Это должен быть относительно небольшой объем капитала.

- Если вкладчик будет инвестировать деньги в малое/среднее предпринимательство, следует просить у юрлица бизнес-план, в котором он должен просчитать все риски.

- Нецелесообразно инвестировать в направления, которые окупаются более, чем за 3 года.

- Не бойтесь требовать, чтобы вам предоставили финансовую отчетность. Если проект серьезный, его разработчиков это не затруднит. А вот мошенников это озадачит и, скорее всего, они перестанут с вами контактировать.

- Обходите стороной сомнительные предложения, которые гарантируют вам получение «легких денег». К ним относятся: хайпы, казино, незаконные виды бизнеса.

- У вкладчика должна быть «финансовая подушка», поскольку даже опытный инвестор не застрахован от потери денег.

- Инвестировать следует постепенно, контролируя риски. Нередко агрессивные вложения и убытки становятся следствием человеческой жадности и алчности.

- Если у вас недостаточно денег, чтобы инвестировать их в тот или иной проект, привлекайте к инвестированию партнеров.

Мы рассмотрели основные моменты, как инвестировать деньги и куда. Если молодой инвестор не будет делать спонтанных решений, а с умом отнесется к размещению капитала, это приведет к обеспеченному будущему.

Основные принципы и виды инвестиций

Инвестирование – это отчуждение средств для получения прибыли в будущем. В эффективных инвестициях есть определенные принципы, которые помогают достигнуть поставленных задач, минимизируя риски.

Базовые принципы заключаются в:

- грамотной постановке целей;

- написании стратегического плана;

- создании профиля риска;

- определении, готов ли инвестор уделять время для управления инвестициями или же необходимо передать средства в управление профессионалам;

- постоянном анализе рынка;

- умении отказываться от активов, которые не приносят прибыль.

Высокодоходные инвестиции должны быть постоянными, не зависимо от того, планируете получать пассивный или активный доход.

Основные виды вложений

В И Д Ы В Л О Ж Е Н И Й | По объекту | Реальные. Вариант покупки земли, оборудования, недвижимости, брендов, средств производства, вложение в повышение квалификации сотрудников. |

| Финансовые. Лизинг, кредитование юридических и физических лиц, приобретение облигаций, акций и прочих ценных бумаг. | ||

| Спекулятивные. Краткосрочное вложение в золото, национальную валюту. | ||

По целям | Прямые. Средства инвестируются в бизнес и направлены на его развитие. Приобретается сырье, оборудование, здание. | |

| Портфельные. Речь идет о формировании инвестиционного портфеля – игра на валютном фонде, покупка ценных бумаг. | ||

| Нефинансовые. Покупается авторское право или объекты интеллектуальной собственности. В качестве инвестирования можно купить патент на изобретение или узнаваемый бренд. | ||

| Интеллектуальные. Финансово поддерживается научная и исследовательская деятельность, разработка инноваций. | ||

| По форме собственности | Частные. Право собственности на инвестируемые ресурсы – у физических и юридических лиц. | |

| Государственные. Деньги для инвестиций берутся из бюджета страны, участником экономической деятельности выступает Национальный Банк, Министерство. | ||

| Иностранные. Деньги вкладывают граждане других государств. | ||

| Смешанные. Инвестируются одновременно государственные и иностранные средства. | ||

| По сроку инвестирования | Краткосрочные. Вложение финансовых средств в проект на период до года. Доходность составляет 5-25%. | |

| Среднесрочные. Инвестирование в проект на срок от 1 до 3 лет. | ||

| Долгосрочные. Вложение средств в проект продолжительностью от трех лет. |

Правила правильного инвестирования

Основные правила инвестирования заключаются в следующем:

- Для вложений используйте только свободные деньги. Не берите кредиты или займы для инвестирования. Всегда есть риск потери.

- Оцените риски и возможную доходность, перед тем как выгодно вложить средства.

- Помните о диверсификации вложений. Чтобы снизить риск возможных потерь капитала или доходов от него, необходимо распределить вклад между различными объектами вложений. Классический вариант в мировой практике – 10% для каждого проекта.

Основным правилом инвестирования так и остается способность научиться управлять рисками.

С каких сумм можно начать вкладывать деньги

Начать приумножение средств можно и с 500 рублей. Подобные суммы тоже можно инвестировать. Только зачастую заработок будет соразмерен вкладу, хотя так бывает не всегда.

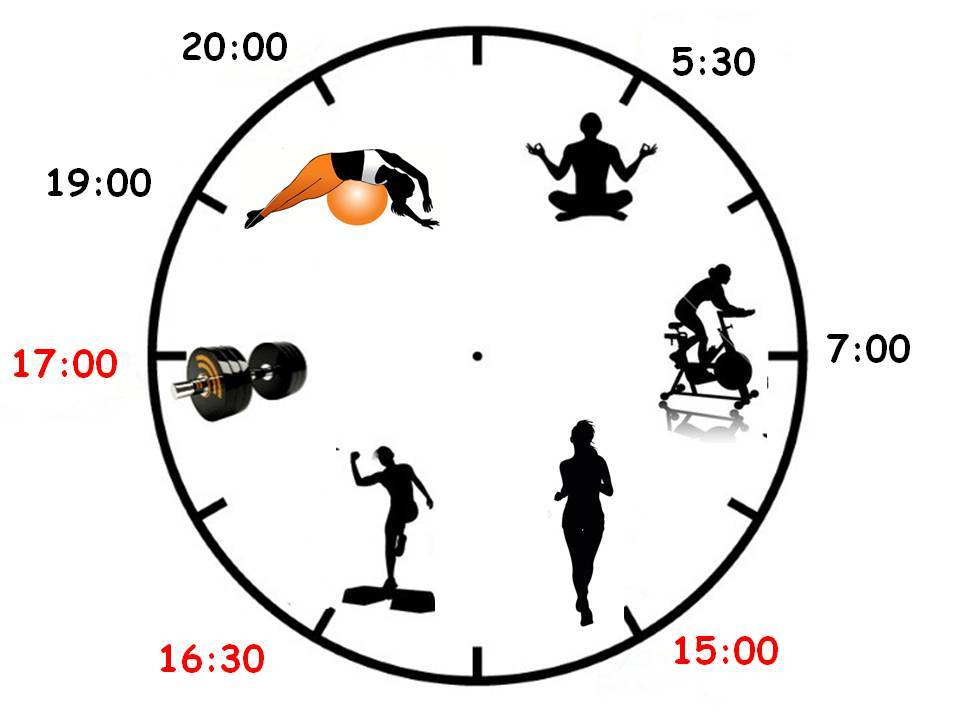

В отличие от денег, человек не может работать 24 часа 7 дней в неделю.

Но депозиты – это не единственный способ без лишних усилий получать доход, не имея экономического образования и 100 тыс. руб. для инвестирования

Важно выбрать инструмент – удачную инвестиционную возможность

Выгодные инвестиции в интернете с минимальными вложениями

Инвестиционный рынок предлагает разные проекты по доходности и уровню рисков. Некоторые площадки открыты для вложений от 10 долларов. Выбирая проекты с минимальными вложениями, стоит следить за их работой и за своими вложенными деньгами. В одном из своих материалов я уточняла, что такое скам, и от него не застрахован никто. Для начинающих рекомендую не рисковать крупными суммами, постепенно увеличивая их и ближе знакомясь с принципом работы платформ.

Удобно, что вкладывать можно рубли, доллары, криптовалюту, а выводить деньги через те платежные системы, которые использовались для пополнения депозита. Внимательно изучайте условия начисления прибыли, минимальные пороги для вывода профита и способ

Добавляя проекты к себе на gq-blog.com, я стараюсь дать максимально важной информации для принятия взвешенного решения каждым инвестором. Поняв основные принципы вложений, можно выбрать интернет-работу как основную, избавив себя от скучного и однообразного офиса

Предлагаю сравнить среднюю доходность от разных способов и рабочими валютами.

Средняя доходность популярных инвестиционных инструментов:

| # | Название инструмента | Средний показатель доходности | Рабочие валюты |

|---|---|---|---|

| 1 | Интернет проекты | 27-32% в месяц | Фиат (доллар, рубли, криптовалюта) |

| 2 | Криптовалюта | Зависит от типа работы (биржа, проекты, ИСО) – до 15% в месяц | Покупка за фиат (в основном доллар) |

| 3 | Реальный бизнес | До 10-12% в месяц, окупаемость 2-3 года | Рубли, доллары, евро |

| 4 | Банковские депозиты | 7,6-8% (в год)3-3,2%(в год)2,7-2,9%(в год)Не более 0,1% в год | РублиДолларыЕвроМеталл |

| 5 | Инвестиции в ПИФ | До 8% в месяц, хотя имеются и более рискованные варианты до 20-25% | Рубли |

Интернет проекты

Выбирая этот способ, как правило, не заключаются никакие договора, если бы вкладывали в бизнес. Привлекает клиентов не столько анонимность, сколько высокий процент, который нельзя получить от банковского депозита или от работы ПИФа. Проекты имеют разные легенды и предлагают разные условия вложения:

- по валютам;

- по тарифным планам;

- по доходности.

Настоятельно рекомендую объективно оценивать все риски и не всегда отдавать предпочтение проекту с более высокой доходностью. Я часто говорю в своих материалах, что инвестиции в интернете приносят прибыль, если помнить о диверсификации.

Вложения в криптовалюту

Преимущества способа – можно инвестировать небольшие суммы в криптовалюту, и выбирать не только биткоин или топовые альткоины, но и другие монеты. Вкладывать капитал с целью получения прибыли можно несколькими способами:

- покупка монет и дальнейшая продажа на биржах;

- использование сайтов обменников;

- покупка монет, а затем их вложение в интернет-проекты.

Имеется способ получения денег без вложений – работа с кранами и выполнение небольших заданий. Этот заработок не требует огромных усилий, но привязывает по времени к сайтам, а то, что работает без вложений – существенное преимущество. Большого капитала не получишь, но собрать с разных сайтов хотя бы половину какой-то монеты все же можно попытаться. Многие сайты не требуют регистрации и верификации, но перед началом работы необходимо завести криптокошелек для перечисления выплат. Если вы привыкли инвестировать в новые проекты, и рассчитываете на долгосрочную прибыль, ico подойдет, поскольку с разных проектов можно получить разные монеты, а затем выводить их для трейдинга и зарабатывать на разнице курса.

С апреля по июнь включительно было проведено 827 ICO, в ходе которых было собрано $8 359 976 282. Для сравнения за весь 2017 год итоговая сумма составила 6,2 млрд. долларов.

Такая инвестиционная деятельность может принести существенную прибыль, особенно тем, кто выбрал проект и вложился в него на самом старте

При этом хочу уточнить, что 55% всех ИСО закончились провалом, что также стоит помнить и принимать во внимание

Куда не стоит вкладывать свои деньги — неудачные стратегии инвестирования

Чтобы сохранить деньги, нужно избегать участия в мошеннических схемах. К ним относятся финансовые пирамиды, в т. ч. замаскированные под оказание каких-либо услуг. Когда подобные проекты разваливаются, прибыль получают их создатели и люди, вошедшие в число первых инвесторов.

Если старшее поколение чаще вкладывается в финансовые пирамиды, то молодое — в их подобие под названием хайпы. Такие проекты обещают доходность до 100% в кратчайшие сроки (иногда на следующий день после пополнения счета). Плохая новость заключается в том, что владелец хайпа может закрыть его в любой момент, забрав себе деньги участников.

Не менее рискованно играть в азартные игры и делать ставки на спорт: несмотря на обилие «работающих» стратегий в интернете, зарабатывают на этом единицы.

Инвестирование в фондовый рынок

инвестирование в рынок ценных бумаг

В первом случае необходимы крупные инвестиции (именно поэтому брокеринг — идеальный вариант, куда вложить доллары). Минимальная сумма для участия — не менее 10000 долларов. Брокер, который будет действовать от вашего имени, изучает ситуацию на рынке и предлагает возможные варианты инвестирования. Конечное решение принимается только вами. Необходимо помнить, что при работе через брокерские конторы, при успешной сделке часть прибыли должна передаваться самому брокеру.

Если же вы решитесь заниматься интернет-трейдингом, то все рано придется быть участником инвестиционной компании. Разница лишь в том, что нет необходимости платить брокеру за полезные советы, поскольку вы самостоятельно определяете компании для инвестирования и осуществляете сделки по купле-продаже акций. Для того, чтобы оценивать положение определенных компаний на рынке, имеются специальные программы, бдагодаря которым есть возможность отслеживать котировки.

Обращаем внимание на то, что инвестирование в фондовый рынок — не самый простой вариант, куда вкладывать деньги сегодня. Для того, чтобы регулярно получать прибыль, необходимо изучить много литературы, приобрести опыт в работе с данным запутанным механизмом

И даже в этом случае все рано придется рисковать, поскольку фондовый рынок — это своеобразная рулетка, где помимо знаний и опыта человеку необходима и удача.

Советы как правильно и выгодно вложить свои деньги

Прежде чем приступить к анализу и сравнению вариантов инвестирования денег, следует запомнить ряд правил. Они помогают вкладывать средства максимально эффективно. Ниже приведены советы экспертов, соблюдение которых позволяет избежать большинства проблем инвестирования.

Где можно получить бонус за оформление карты?

Отвечает автор телеграмм-канала “Заработай на банках!.

10 млн. ₽ и 3000 ₽ гарантированно от Тинькофф Банка.3000 рублей и деньги без % на 145 дней по кредитке “Разумная”.1000₽ и кэшбэк 10% на СУПЕРМАРКЕТЫ за бесплатную MY LIFE.9000 рублей по бесплатной карте ЗАБОТА Ак барса.1000₽ за дебетовую Мультикарту ВТБ.10% кэшбэк на ВСЕ по бесплатной дебетовой Альфа-карте.10% кэшбэк на ТОПЛИВО по бесплатной дебетовке ОТКРЫТИЕ-ЛУКОЙЛ.Бесплатная НАВСЕГДА кредитка Открытие “120 дней без %”.3000 МИЛЬ И БЕСПЛАТНЫЙ ГОД по кредитке Тинькофф All Airlines.1500 рублей за Тинькофф Блэк.1000 рублей за дебетовую Тинькофф Drive.4000 рублей за вклад в банках.30 USD бездепозитный бонус от Roboforex. ЕЩЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Инвестировать можно только свободные деньги. Иными словами сумма, которую можно вложить определяется как остаток от дохода после оплаты основных платежей и потребностей. Не стоит также рисковать не своими деньгами, взятыми в долг или в кредит. Если не следовать этому правилу, можно попасть в сложную финансовую ситуацию. Известны случаи, когда семьи инвестора оставались без средств к существованию. Кроме того, существует риск потери средств, который приведет к невозможности оплачивать кредит. Итогом может стать испорченная кредитная история.

Не стоит рассчитывать, что сразу удастся обеспечить себя, получая пассивный доход. Скорее всего, сначала он будет слишком мал, чтобы обеспечить безбедное существование. Поэтому первое время большую часть заработанных средств придется реинвестировать, то есть направлять на увеличение вложенного капитала.

Следует в обязательном порядке составлять инвестиционный план. В нем должны быть четко обозначены все параметры вложения денег. Прежде всего, такой план должен фиксировать, какие варианты инвестирования и в каком соотношении будут проводиться. При этом он должен быть достаточно гибким и с легкостью подстраиваться к изменяющимся условиям.

Чтобы не потерять все вложенные средства, риски стоит диверсифицировать. То есть, нельзя вкладывать весь капитал в один инвестиционный проект. Лучше всего выбрать минимум 3 подходящих варианта. Вероятность того, что сразу три проекта окажутся убыточными невелика

При грамотном анализе хотя бы один принесет прибыль.

Важно постоянно контролировать вложенные деньги. Регулярное отслеживание ситуации позволяет принять правильное решение, а также откорректировать финансовый план при необходимости.

Не стоит связываться с сомнительными проектами, которые сулят огромную прибыль

В этом случае велика вероятность столкнуться с мошенниками, а значит, потерять вложенные средства.

Эти несложные советы помогают даже начинающим инвесторам грамотно войти на рынок финансовых вложений. Не стоит забывать, что инвестиции — это тоже работа. Без регулярного анализа ситуации заработать вряд ли удастся.

О вложении денег

Всем известно, что заработать деньги непросто, но еще сложнее накопить и сохранить сбережения. Имея сегодня хорошую работу, глупо не задумываться о будущем.

Кому в старости хочется считать копейки, а не путешествовать по миру. Поэтому, помните, разбрасываться деньгами сегодня, в надежде, что завтра будет еще, неблагоразумно. Не инвестируя сегодня – вы лишаете себя будущего.

Итак, для начала давайте определимся, что вы хотите получить и какую сумму вложить. Именно от этих двух составляющих и будет зависеть выбор способа вложения денег.

Если в распоряжении небольшая сумма денег – это может быть покупка ценных бумаг или открытие депозитарного счета. Выбрав классический способ размещения средств в акции надежных компаний, скромный, но стабильный доход будет обеспечен.

Если вы готовы пойти на риск, можно открыть собственное дело или вложиться в перспективный стартап. Помните, что риск должен быть оправданным. Конечно, мгновенно миллионы не свалятся вам на голову. Решив стать предпринимателем, будьте готовы долго и упорно работать, чтобы добиться финансового благополучия.

Прежде чем вложить деньги в чужую инновационную идею, хорошо все обдумайте, ведь это не всегда путь к богатству.

Здесь не существует гарантий, если проект «не выстрелит», вы можете потерять деньги.

Когда покупку недвижимости можно считать инвестицией?

Недвижимость — достаточно распространённый инструмент инвестирования. Тем не менее главный минус этого актива — большой порог входа. В депозит, облигации, акции можно вложиться и одной тысячей рублей. На недвижимость надо накопить несколько миллионов.

Отличить инвестиционную недвижимость от обычной очень просто: если она создаёт положительный денежный поток, то это инвестиция, если отрицательный — нет.

Под отрицательным потоком следует понимать ситуацию, когда человек покупает квартиру для себя, сам в ней живёт и оплачивает все расходы.

Если же недвижимость покупается в ипотеку и сдаётся в аренду, то нужно посчитать: такая покупка будет инвестицией при условии, что платежи по ипотеке меньше, чем аренда. Если есть хоть какой-то доход, то условно любую недвижимость можно назвать инвестицией

И неважно, приобретена она в ипотеку или нет

Надо понимать, что в среднем в долгосрочной перспективе цены на недвижимость вырастают за год на размер инфляции в стране. Если учитывать миграцию, то там, куда граждане прибывают, цены на недвижимость растут быстрее, а откуда они уезжают — медленнее или вообще снижаются. В нулевые недвижимость росла значительно быстрее инфляции, потом лет десять роста не наблюдалось. Могло показаться, что рост был всегда, но цена в долларах падала.

В перспективе цены должны расти и защитить вложенные средства на годовой уровень инфляции в стране. А за счёт арендных платежей можно получать дополнительный доход.

На стоимость недвижимости также влияют локальные факторы. Например, возле дома построили новый торговый центр или мусорный завод. Сложно предсказать выгодность вложений: надо учесть много моментов. Но в целом, если вкладываетесь в недвижимость, то вероятность быть в большем плюсе выше, чем при открытии депозита.

Классификация инвестиций в бизнес

Инвестировать в предпринимательство не так просто, как может показаться на первый взгляд. Например, разновидностей подобных вложений существует сразу несколько, и у каждой есть свои особенности.

Инвестиции в бизнес различаются по следующим признакам:

| По праву собственности | Инвестиции в собственный или в чужой бизнес |

| По объему финансирования | Полные или частичные |

| По этапу вложений | Инвестиции в бизнес-идеи, стартапы, в запуск производства или инвестиции в развитие бизнеса |

| По форме прибыли | Активные или пассивные |

| По виду инвестирования | Прямые или портфельные |

Классификация по праву собственности

Вкладывать деньги можно в собственный бизнес, или в дело, принадлежащее третьему лицу.

Инвестиции в чужой бизнес осуществить гораздо проще. На развитие, рекламу предприятия будут тратить свое время другие люди, а инвестор может заниматься своей работой.

Посмотрим на объективные различия:

| Собственный бизнес | Чужой бизнес |

| Возможность реализоваться | Вы лишь оказываете поддержку другому растущему предпринимателю |

| Максимальная прибыльность | Прибыль предстоит делить между всеми инвесторами и владельцами компании |

| Высокий риск | Риск снижен, ниже ответственность |

| Необходимы некоторые профессиональные навыки | Требуется грамотно выбрать проект и заключить договор, никаких других навыков не нужно |

| Помимо денежных затрат, приходится вкладывать собственные силы и время | От инвестора требуются только денежные вложения |

| Больший объем требуемых вложений | Вы сами выбираете объем |

Классификация по объему вложений

Финансирование бизнеса может быть полным или частичным.

Полное предусматривает наличие только одного инвестора. Обычно этот способ относится к вложениям в собственный бизнес, иначе говоря – к самофинансированию.

Инвестиции в долю бизнеса (частичные) вносят дополнительные средства от нескольких инвесторов в фонд компании, при этом не формируя его полностью. Так, у одной крупной компании может быть около десяти инвесторов.

Классификация по этапу инвестирования

Финансировать работу компании можно на разных этапах ее развития. Самая первая ступень – вложения в стартапы на самом начале их разработки, на стадии проекта или идеи. Деньги могут потребоваться предпринимателю даже для того, чтобы довести до конца проект, и тогда он приступает к поиску инвесторов.

Инвестиции в действующий бизнес тоже популярны, так как даже им порой требуются дополнительные вложения в развитие, расширение или какие-либо изменения. Такой вариант менее рискован для инвестора, так как помимо бизнес-плана есть уже реальные факты и цифры, подтверждающие работу фирмы. Но прибыль от инвестиций в готовый бизнес, как правило, ниже.

Классификация по форме прибыли

Получаемый от инвестиций доход бывает активным или пассивным. Первый получают обычно руководители бизнеса, управляющие его работой, контролирующие все события и самостоятельно принимающие решения. В таких случаях говорят, что прибыль пропорциональна затраченным усилиям.

Пассивный доход не требует от инвестора никаких действий. Управляет бизнесом при этом уже другой человек.

Классификация по виду инвестиций

Прямые инвестиции направляются в активы одной определенной фирмы. Ими чаще всего пользуются небольшие бизнес-проекты, малый бизнес и стартапы.

Портфельные инвестиции – распределяются между акциями нескольких фирм. Портфель в соответствующей терминологии – совокупность долей различных компаний, приобретенных одним инвестором.

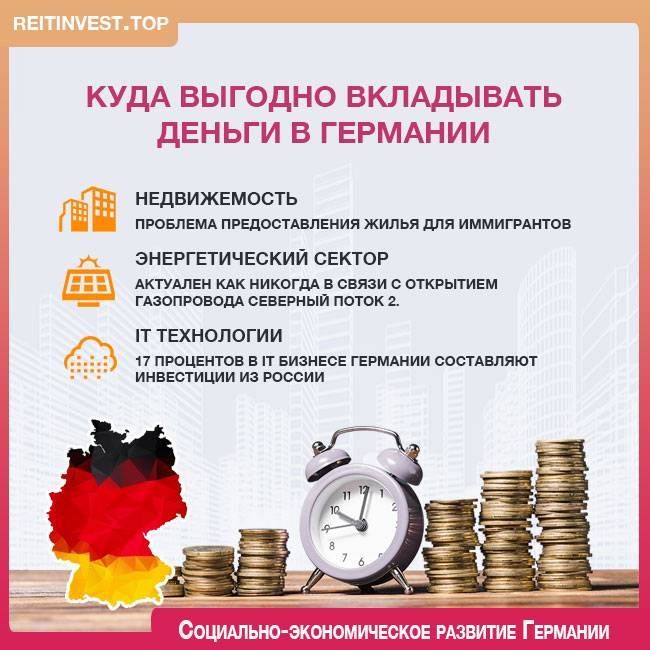

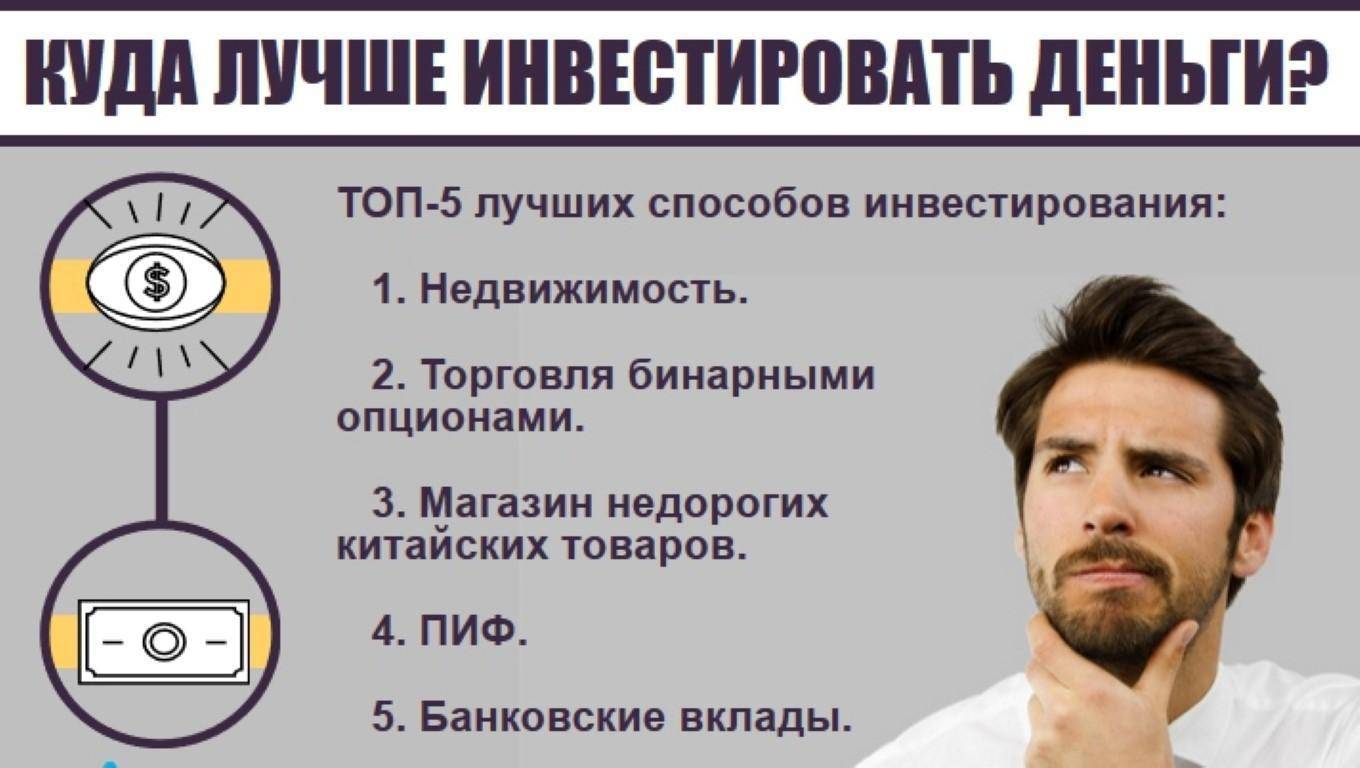

Куда выгодно вложить небольшие деньги под проценты: 4 лучших способа на сегодняшний день

Помимо перечисленных выше, существует еще 4 варианта того, куда вложить деньги.

Способ 1 — перспективные стартапы

В интернете представлено множество стартапов, которые нуждаются в денежных средствах для своего развития. Список и подробное описание проектов можно найти на специализированных сайтах.

При выборе стартапа нужно учитывать, что он может как выстрелить, так и прогореть. Чтобы предсказать вероятность того или иного исхода, нужно иметь представление о современных рыночных реалиях и обладать развитым аналитическим мышлением.

Способ 2 — частное кредитование (P2P кредитование)

Еще один доходный инструмент — P2P кредитование, или выдача займов физическим лицам. Проще всего вести эту деятельность на специальных интернет-площадках, в т. ч. WebMoney. Чтобы получить право одалживать деньги, нужно получить персональный аттестат и тем самым подтвердить свою личность.

Доходность этого вида деятельности составляет 50-100% годовых. Еще одно преимущество — небольшие начальные вложения (начать инвестировать можно даже при наличии $100). Есть и недостаток — высокие риски, связанные с тем, что некоторый процент людей не возвращает деньги в связи с отсутствием желания или финансовых возможностей. Сказать, окажется заемщик честным или нет, невозможно даже после тщательного изучения его характеристик.

Способ 3 — ПАММ счета

Тех, кто не знает, как сделать инвестиции и куда вложить деньги, заинтересуют ПАММ счета на валютных биржах. Принцип метода заключается в том, что трейдер открывает счет и пополняет его собственными средствами. Торговля приносит доход, а ее данные открыты для всех желающих.

Вложиться в ПАММ счет может любое количество инвесторов. При этом доход рассчитывается как процент от суммы вклада.

Мы предлагаем эти брокерские компании для открытия PAMM-счета, с которыми работаем уже много лет и с выводом средств проблем не возникало:

- Альпари ⇒

- Forex4you ⇒ (немного другая схема инвестирования).

- Roboforex ⇒ (аналогично — другая схема).

Способ 4 — ПИФы (паевые инвестиционные фонды)

ПИФ работает следующим образом: инвестор вкладывает в него средства, а управляющая компания использует их для получения прибыли. Данный инструмент считается устаревшим из-за неудачного соотношения доходности и рисков, но некоторые инвесторы продолжают вкладываться в фонды самостоятельно или с помощью профессионалов.

Крупные банки страны предлагают ПИФы с доходностью от 5 до 30% годовых. При желании денежные средства можно разделить между несколькими фондами, чтобы избежать потери капитала в случае банкротства одного из них. Преимущество этого способа инвестирования заключается в том, что он не требует больших вложений (для начала достаточно даже 500-1000 руб.).

Другие плюсы:

- профессиональное управление средствами;

- высокая ликвидность;

- законодательная регламентация на государственном уровне.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов:

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров

В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки:

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Еще несколько советов

Куда еще можно выгодно вложить деньги? Если вы еще не

выбрали подходящий для вас способ, представляем еще несколько вариантов.

Драгметаллы

Золото, серебро, платина, палладий – слитки перечисленных

драгоценных металлов можно купить во всех кредитных организациях. Основные

преимущества:

- отличный способ сохранения денег;

- подходит для долгосрочного вложения капитала;

- рост цен на приобретенный металл даст возможность получить неплохой доход. Например, по отношению к 2008 году, золото подорожало в 2 раза.

Но при этом следует учитывать и наличие «подводных камней».

По законодательству, золото считается имуществом, а это значит, что при продаже

оно облагается НДС (+18% к номинальной стоимости). К тому же, если инвестор

решит продать драгметалл, ему понадобится оплатить подоходный налог от

полученной прибыли – 13%.

Котировки драгметаллов (покупка на 13.06.2019 г., за цена за

1 г) :

- Золото – 2 632 р.

- Серебро – 29,06 р.

- Палладий – 2 777 р.

- Платина – 1 595 р.

Предметы искусства

Купив картину известного художника, ценную статуэтку, дорогую скульптуру, это не только способ украсить интерьер, но и неплохой вариант для вложения и приумножения свободных средств. В данной отрасли, конечно, понадобятся или большие суммы, или отличные искусствоведческие знания.

По мнению специалистов у данного способа заработка хорошая доходность – 80-100 % годов, а иногда и все 500%.

Существует несколько путей вложения:

- Если в наличии много денег и есть связи, но потенциальный покупатель ничего не понимает в искусстве, стоит поучаствовать в аукционах. Скупайте картины известных художников – Рембрандта, Ван Гога, Мане и других.

- Когда в распоряжении небольшая сумма, делайте ставки на качественные работы молодых перспективных художников. За несколько лет их стоимость увеличится в 10-20 раз.

Самообразование

Сегодня, имея свободные средства, можно найти множество

способов, куда и как вложить деньги. При этом люди редко задумываются об

инвестициях в самообразование. Ведь, получение новых знаний, как синоним новых

возможностей. Занимаясь саморазвитием, вы никогда не потеряете свои деньги, а в

дальнейшем только приумножите свои вложения.

Облигации

Покупка облигаций в 2022 году позволяет вложить деньги и получать пассивный доход. Этот инструмент напоминает кредит — компания или муниципальное образование, субъект РФ или государство, продавая их, берёт деньги в долг и выплачивает доход. Доход может быть периодическим, это проценты-купоны. Другой вариант дохода — дисконт, когда облигация размещается дешевле номинальной стоимости, а гасится по номиналу. Встречается и гибридный вариант: облигации с купонами могут размещаться с небольшим дисконтом. Как правило, купонные облигации выпускаются на долгий срок, а дисконтные краткосрочны.

Кроме дохода, объявленного при выпуске, зарабатывать на облигациях дополнительно можно за счёт досрочной продажи. Если цена на них выросла, владелец получит дополнительную прибыль.

Доходность по облигациям государства, субъектов РФ, а также крупнейших частных корпораций и банков не сильно отличается от банковских депозитов — в среднем до 10% годовых. Но на бирже есть и высокодоходные облигации — это либо бумаги молодых небольших компаний, либо бумаги корпораций, находящихся в сложной финансовой ситуации. Доходность в секторе высокодоходных облигаций измеряется в десятках процентов годовых, но и риск потерять все вложенные в них деньги практически такой же, как при инвестициях в акции.

Облигации менее рискованны, чем акции, но компания, выпустившая ценную бумагу, может обанкротиться

Важно отметить, что это правило относится к ценным бумагам одного и того же эмитента: акция нефтегазового гиганта надёжнее, чем облигация небольшого ломбарда

Некоторые облигации малых компаний иногда становятся невостребованными, и продать их по рыночной цене бывает сложнее

Об этом важно помнить, если деньги могут понадобиться до объявленного момента погашения облигаций

Преимущества облигаций:

- прибыль фиксирована и выше, чем по банковским вкладам;

- инвестор может спрогнозировать доход;

- управлять облигациями проще, чем акциями;

- ликвидность выше — облигации можно в любой момент продать.

Долговые ценные бумаги позволяют получать купонный доход согласно проспекту выпуска: каждый квартал, раз в полгода или раз в год, а в конце срока — основную сумму займа.

Недостатки облигаций:

- эмитент ценной бумаги может обанкротиться, а вы не только не получите доход, но даже не сможете вернуть вложения (хотя это практически не касается облигаций федерального займа и крупных компаний);

- если продавать облигации раньше срока, используется рыночная цена, а она постоянно меняется (как в большую, так и в меньшую сторону);

- покупать облигации на короткий срок не имеет смысла, оптимальным считается срок от 3 лет.

Хотя облигации считаются устойчивым инструментом инвестирования, стопроцентную надёжность они не гарантируют, поэтому вкладчик не защищён от риска потерять сбережения.

Гарантии Агентства по страхованию вкладов на держателей облигаций не распространяются.